オーストラリアのタックスリターンとは、オーストラリアに住んでいる人及びオーストラリアに関わる収入のある人を対象とした、1年間の収入を国に報告する制度のこと。日本の年末調整と確定申告を一緒にしたものです。

2025年7月1日からタックスリターンの申告が始まります。

タックスリターンの経験がある方も、今一度正しく理解し、お金の使い方や資産運用について見直してみましょう。

本特集では、オーストラリアの公認会計士の甘利会計士の協力のもと、2025年のタックスリターンについて解説していきます。

毎年25,000人以上が閲覧!

タックスリターンの基礎知識から必要書類、経費まで詳しく解説!

特集協力:甘利会計事務所

オーストラリアのタックスリターンとは、オーストラリアに住んでいる人及びオーストラリアに関わる収入のある人を対象とした、1年間の収入を国に報告する制度のこと。日本の年末調整と確定申告を一緒にしたものです。

2025年7月1日からタックスリターンの申告が始まります。

タックスリターンの経験がある方も、今一度正しく理解し、お金の使い方や資産運用について見直してみましょう。

本特集では、オーストラリアの公認会計士の甘利会計士の協力のもと、2025年のタックスリターンについて解説していきます。

タックスリターンとは、オーストラリアの法律で義務付けられた確定申告です。その年の会計年度内に収入があった方が対象者であり、タックスリターンの申告義務が発生します。

オーストラリアの会計年度は、7月1日から翌年6月30日で区切られています。2025年の場合、2024年7月1日から2025年6月30日の間に得た収入を、2025年7月1日から10月31日までの間に、タックスリターンとして申告する必要があります。オーストラリアの登録税理士を通してタックスリターンをする場合に限り、タックスリターンの期限は翌年5月15日まで延長されます(過去に未申告のタックスリターンがある場合を除く)。

タックスリターンの申請漏れや遅れがあると、罰金を科せられることもあるため注意が必要です。タックスリターンの申請にミスがあると、ATOの監査中にトラブルが起こる原因にもなります。そのため、登録税理士を通したタックスリターンの申告をおすすめします。過去に未申告のタックスリターンがある方も、税理士に相談してみましょう。

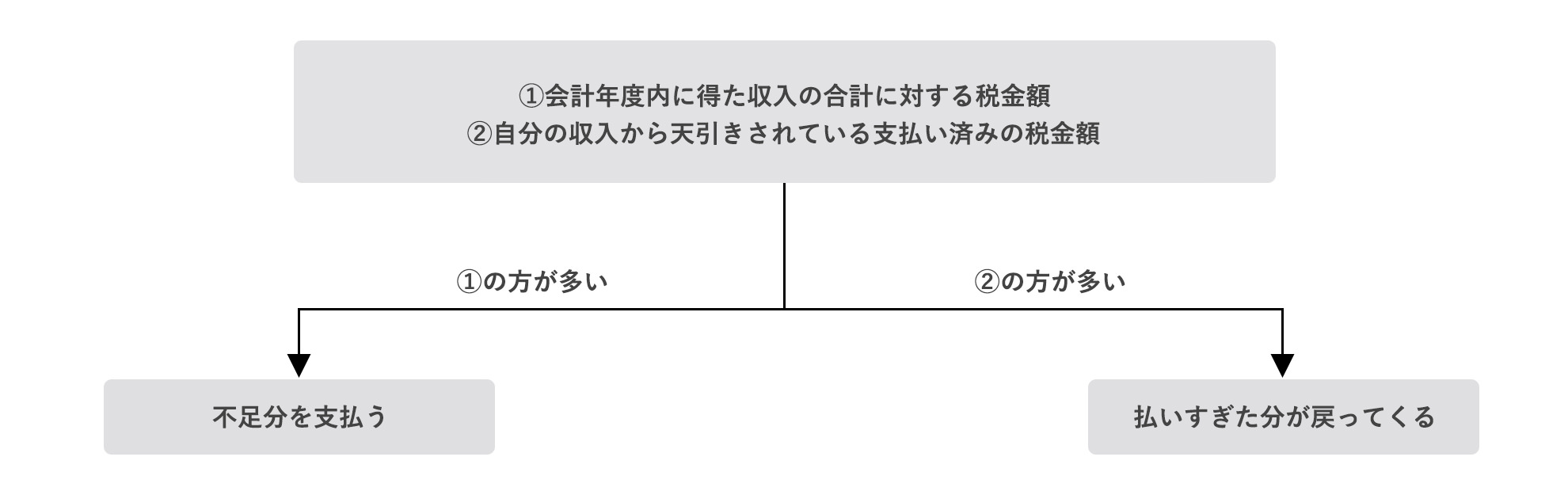

オーストラリアのタックスリターンの仕組みは以下の通りです。

タックスリターンの返済額が多い方は、給与から天引きされる税額が高かったことで手取り額が低かった場合が多く、タックスリターンの申告をすることで、払い過ぎた税金が戻ってくるという仕組みになっています。

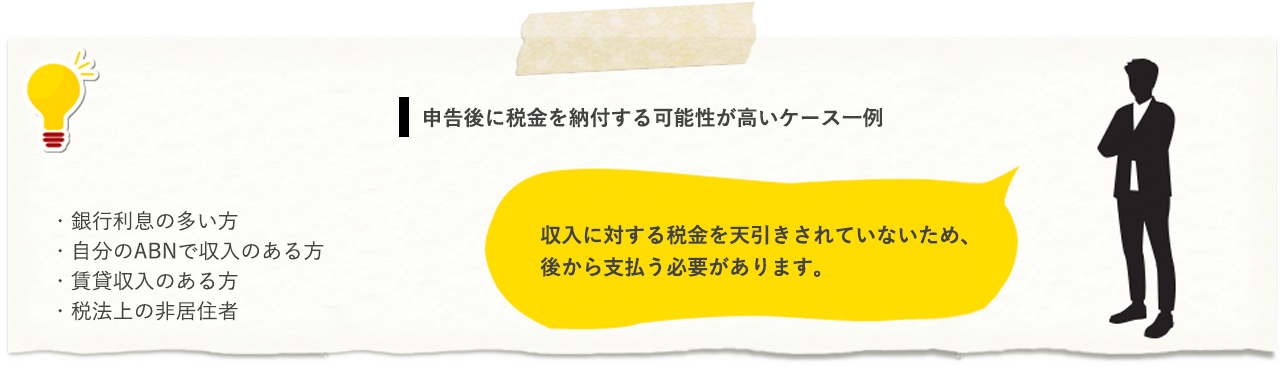

反対に、タックスリターンの返金額が少ない方や足りない税金額を納付すべき方は、手取り収入が多かったということになります。以下に当てはまる方々は、収入に対する税金を天引きされていないことから、実際の収入に対してオーストラリアの税金に足りないため、後から支払うことになることがあります。

タックスリターンをする上での税務上の区分は、タックスファイルナンバーを取得する際に定められる、居住者(resident)か非居住者(foreign-resident)、もしくはワーキングホリデー(working holiday makers)のいずれかになります。2025年度の税率は以下になります。

居住者の税率

| 課税所得(A) | 収入に対する税額 |

|---|---|

| $0 〜 $18,200 | なし |

| $18,201 〜 $45,000 | $18,200を超えるごとに$1につき16セント |

| $45,001 〜 $135,000 | $4,288 + $45,000を超えるごとに$1につき30セント |

| $135,001 〜 $190,000 | $31,288 + $135,000を超えるごとに$1につき37セント |

| $190,001 〜 | $51,638 + $190,000を超えるごとに$1につき45セント |

非居住者の税率(ワーキングホリデーは除く)

| 課税所得(A) | 収入に対する税額 |

|---|---|

| $0 〜 $135,000 | $1につき30セント |

| $135,001 〜 $190,000 | $40,500 + $135,000を超えるごとに$1につき37セント |

| $190,001 〜 | $60,850 + $190,000を超えるごとに$1につき45セント |

ワーキングホリデーの税率

| 課税所得(A) | 収入に対する税額 |

|---|---|

| $0 〜 $45,000 | $1につき15セント |

| $45,001 〜 $135,000 | $6,750 + $45,000を超えるごとに$1につき30セント |

| $135,001 〜 190,000 | $33,750 + $135,000を超えるごとに$1につき37セント |

| $190,001 〜 | $54,100 + $190,000を超えるごとに$1につき45セント |

2025年のタックスリターンは、7月中旬からの申告をATOで推奨しています。これは昨年のデータ処理の都合上、7月上旬にタックスリターンを申告すると、数値のずれが生じて後々修正が入る可能性があるためです。

すぐにタックスリターンを申告しなければならない理由のない方は、7月中旬以降に申告するようにしましょう。

申請内容にミスがあるとトラブルが起こる原因にもなりますので、登録税理士を通した申告をおすすめします。

過去に未申告のタックスリターンがある方も依頼可能です。

勤務先の給与、銀行利息などは、ATOに自動的にデータが行くようになっています。しかし、そのデータが不十分な場合もありますので、どこから収入があったかは確認しておきましょう。

オーストラリアのタックスリターンに必要な書類は以下の通りです。

タックスリターンに備えて、オーストラリアでも経費の領収証(レシート)はすべて保管しておきましょう。領収証(レシート)の入手ができない経費は、その時に記帳しておく必要があります。

オーストラリアでは支出の内容は業種によって細かく法律で決められています。ルールから逸脱すると監査、罰金を課せられることもあるので、不安な場合は税理士・会計士に相談しましょう。

オーストラリアのフリーランスを含む、自分のABN(Australian Business Number)で収入のある個人事業主は、タックスリターンでその事業収入の証明になる書類が必要です。書類のフォーマットに決まりはありませんが、明細書・請求書・納品書の役割を集約したインボイスをはじめ、スキャンや写真のデータなど、銀行の振込記録でも結構です。複数の事業を行っている場合は別々に記録しておくとよいでしょう。

AirbnbやeBay、Uberなどで得たシェアリング・エコノミー*の収入も含まれます。これらの収入を証明できる記録は、サービス提供先や銀行からデータとして収集することができます。

*シェアリング・エコノミーの詳細はこちら

オーストラリア国内の銀行利息や不動産、持ち株など、勤務先の給与以外の利益が出た場合、それらの収入を証明する書類もタックスリターンに備えて必要です。オンライン仲介サイトでの買い物代行などもビジネス収入としてみなされます。

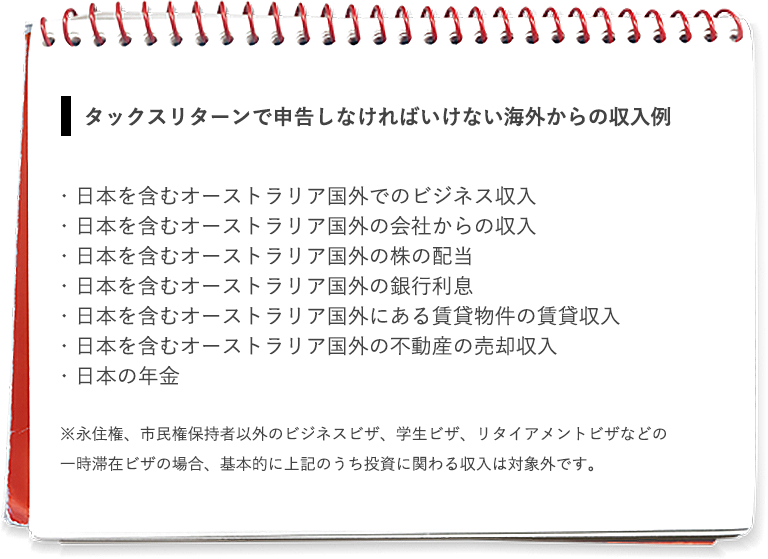

税法上のオーストラリアの居住者は、オーストラリア国外の収入も申告しなければなりません。6カ月以上の学生ビザやビジネスビザ、永住権保持者など、オーストラリアで生活しているほとんどの方が税法上の居住者となります。

例外として、一時滞在ビザの方のオーストラリア国外の投資収入については、オーストラリアでの申告義務はありません。

申請内容にミスがあるとトラブルが起こる原因にもなりますので、登録税理士を通した申告をおすすめします。

過去に未申告のタックスリターンがある方も依頼可能です。

オーストラリアのタックスリターンの際に、合計が300ドルを越す経費を計上するためには証明が必要です。すべての経費内訳に関して領収証(レシート)などの証明書類が必要になるので、きちんと保管しておくようにしましょう。オーストラリアのタックスリターンにおける経費計上には他にも細かい条件がありますので、詳しくは会計士に相談ください。

オーストラリアのタックスリターンで、税控除のきく経費は以下の通りです。

私用車に関連する経費

私用車であっても仕事上の外出や顧客回りの時間に限り、ガソリン代・修理代・保険料・車両登録料などの経費計上が可能です。勤務先への通勤にかかる費用は含まれませんのでご注意ください。

仕事で発生した旅費・交通費

仕事に直接関係のある出張や外出に限り、航空券・公共交通費・駐車料金・宿泊費などの経費として計上することが可能です。宿泊を伴う出張の場合は食事代なども含まれます。

ユニフォーム代・クリーニング代

職業上必要な特殊なユニフォーム、勤務先のユニフォーム・社名入り衣料や靴などに限り、それらの購入費と洗濯ドライクリーニング代が経費計上できます。私物のスーツやジャケット、色指定の洋服などは経費に含まれません。

自己教育費

現職業と直接関連がある場合に限り、その授業料・教材費・文具・交通費などが経費計上できますが、細かい基準があります。再就職の目的や学生ビザに関わる学費は含まれません。

その他の経費

労働組合への登録・会員費、セミナーや会議の参加・会場費など職業に関連するイベント費用や、仕事目的で使用した書籍・備品・パソコン・ソフトウェア・電話代なども経費に含まれます。

個人の経費

ATOから税金控除を認められているチャリティー団体への募金や、前年度に支払った税理士へのタックスリターン依頼費用なども経費として計上することができます。

リモートワークや在宅勤務におけるタックスリターンの自宅経費の計上は、勤務1時間=70セントで計算できます。自宅経費計上の証明には、実際の勤務時間の記録が必要です。 時間数を計算するのは、週に何時間で何週間という概算は認められません。何月何日何時間働いたかという記録が求められます。

インターネット代や電話代、文房具、プリンターインクなどの消耗品がレート計算に織り込み済みとなります。その他、減価償却対象のパソコンやスマートフォンなどは別計上できます。レート計算をしない場合、実費計算で計上する方法もありますが、全ての記録と、どういう根拠で個人使用と仕事使用を計算したのか証明ができることが前提なので、計上の際は注意が必要です。

また、普段は会社で働いて自宅でメールのチェックなどをする、という場合の自宅勤務経費計上はできません。

●勤務時間中の仕事部屋の電気・ガス(冷暖房)代

●勤務時間中の電話通話料

●勤務時間中のインターネット代

●文房具代

●仕事に必要な家具や機材の減価償却代

●仕事部屋のクリーニング代の減価償却代

●パソコン関連の備品代

●パソコン、タブレット、スマートフォンなどの減価償却代

●飲食代

●子どものホームエデュケーション代

●企業から支給されたパソコンやプリンター、タブレット、電話、家具など

●家賃、住宅ローン、水道代

申請内容にミスがあるとトラブルが起こる原因にもなりますので、登録税理士を通した申告をおすすめします。

過去に未申告のタックスリターンがある方も依頼可能です。

オーストラリアにいながらにしてオーストラリア国外から収入を得ていた場合も、タックスリターンの申告をしなければなりません。オーストラリアの会計年度内にオーストラリアの税務上の居住者だ

また、日本の収入を日本で確定申告している場合は、日豪租税条約により二重課税を防ぐ措置が取られるため、日本で支払った税金の分だけオーストラリアでの税金が減ります。オーストラリアのタックスリターンに備えて日本の確定申告、年末調整の控えを用意しましょう。

タックスリターンで申告が必要なオーストラリア国外からの収入例は、図の通りです。

ATOの動向を把握することや毎年変更される税法などのルールに適応することは、オーストラリアでお金の管理する上で非常に大事なことの一つ。

オーストラリアでは約75%の人が、登録税理士を利用してタックスリターンの申請を依頼しています。知らぬ間に損をしていたり、誤った申請をしてしまい、トラブルになることは少なくありません。そういったことを防ぐために登録税理士を利用する人が多くいるのです。

また、個人でタックスリターンを申請する場合はその期限が10月31日までのところ、登録税理士を利用することで翌年の5月15日まで延長*することができたり、節税のアドバイスを受けることができるなどのメリットもあります。

*過去に未申告のタックスリターンがある場合を除く

費用をかけずにタックスリターンの申請ができる

タックスリターン申請に時間と手間がかかる

タックスリターン申請の期間が短い

誤った税額を請求された際に、ATOにクレームするのが困難

トラブル発生時にすべての対応をしなければならない

ミスによりタックスリターンの申請が通らない可能性がある

タックスリターン申請の時間と手間が省ける

税理士を通じてATOの動向を詳しく把握できる

節税のアドバイスを受けることができる

トラブル発生時に専門的な対応をしてもらえる

日本語対応の税理士なら日本語サポートを受けられる

税理士へのタックスリターン申請手数料がかかる

申請手数料を翌年のタックスリターン時に経費計上できる

メディケア税

メディケア税とは、永住権保持者やオーストラリア人が持つ国民医療保険にかかる税金のこと。

オーストラリアのタックスリターンで所得税と共に支払う必要がありますが、ビジネスビザ、学生ビザ、ワーキングホリデービザなどの一時滞在者の場合、オーストラリアでメディケア保険に入る資格がありません。メディケア税免除証明書を入手して、

スーパーアニュエーション

スーパーアニュエ―ションとは、個人積立年金のこと。オーストラリアでは2025年6月30日までは給与の11.5%、2025年7月1日以降はその12%を、雇用主がスーパーファンドに積み立てることが義務付けられています。

スーパーアニュエーションは通常60歳になるまで引出しはで

申請内容にミスがあるとトラブルが起こる原因にもなりますので、登録税理士を通した申告をおすすめします。

過去に未申告のタックスリターンがある方も依頼可能です。

オーストラリアの最低賃金以下の給与、スーパーアニュエーションの未払い、ABNを悪用した雇用システムなど、雇用主とのトラブルがある場合は、下記のオーストラリア行政機関に相談してみるのもいいでしょう。

甘利会計事務所の甘利さんにタックスリターンに関してよくある質問を回答していただきました。

タックスリターンは、①申告が必要、②申告不要届が必要、③申告等の必要なしの3つに分かれます。

他にもケースはありますが、ひとつでも当てはまる場合は申告が必要です。また、厚生福利の有無・年齢などによって条件が変わることがあります。

①③に該当しない場合に「申告が不要である」旨を伝えます。子供の扶養手当(Family Tax Benefit)やチャイルドケアの補助を受けている人は、①か②をしておかないと手当が止まる場合があります。

帰国時・引退時などで最後のタックスリターンの際に、今後タックスリターンの義務なしと届けを出している場合、その後は申告不要の条件が続くため、申告の必要はありません。

アルバイト(雇用)の収入もフリーランスの収入も一緒に申告しますが、その際は記入欄が変わります。アルバイト(雇用)の収入は、雇用主からATOに直接レポートが提出されているため、それを基に記入します。フリーランスの収入は、収入と経費の記録を取っておき、それを基に記入します。

他の行政や私企業からのデータとタックスリターンのデータを照合して、矛盾がある場合には問い合わせや監査が入ります。銀行利息、雇用収入、投資収入などの各種収入に加え、移民局からビザ及び入出国データや、センターリンクからのデータなど、他にも様々なデータの照合があります。

また、経費の計上に関して、業界別にベンチマークといわれる経費の基準があり、それを大きく超える申告は、監査が入る確率が増すことになります。ATOがターゲットを決めて業界別、収入・経費・控除の種類別でピックアップされることもあります。

あえて一言でいうならば、記録を保存しておくことです。収入や経費はもちろん、ダイアリーや住所やビザの記録など、原本がなくてもスキャンまたは写真でデータとしての保管でも問題ありません。

さらに、この質問に答えるには、ひとりひとりの状況を知ることから始まります。永住者の場合、スーパーアニュエーションに追加入金することによる節税は簡単で効果的です。弊社のお客様も多くの方が何千ドルもの節税をされていますが、個々で状況が違いますので、税理士に確認してください。

信頼できる税理士と良い関係を築くことが良いアドバイスをもらえる結果になり、節税につながると言えるでしょう。

手軽にできる節税対策はこちらをご覧ください。

仮想通貨は買っただけでは税金の対象になりませんが、他の仮想通貨に変えたり、売ったりした場合に、キャピタルゲインとして税金の計算に入ります。仮想通貨のキャピタルゲインの計算は複雑なので、キャピタルゲインの計算をしてくれる業者に書類を作ってもらう事をおすすめしています。

Crypto TaxとKoinlyが、代表的な業者です。

ワーキングホリデーの税金について、近年大きな変更があり、現在は以下のようになっています。

雇用収入から15%(多少の誤差は問題なし)の源泉徴収がされており、収入の合計が45,000ドルを超えない場合は、タックスリターンの申告及び申告不要届の義務はありません。つまり、何もする必要はないのです。

タックスリターンの義務が発生するのは、

ワーキングホリデーは働きながらホリデーを楽しむためのビザですが、永住権を取る目的で来豪したり、オーストラリアにいる家族と一緒に住むために来たりした場合、通常の居住者扱いができる場合があります。しかし、それには長期定住目的を証明できるものが必要です。

申告が必要な場合、オーストラリア国外からでも手続きはできます。帰国後でも申告漏れがないようにタックスリターンをすませましょう。

最初の申告結果通知(Notice of assessment)の日付から2年以内であれば、訂正申告をします。それ以上経過している場合は、Objectionという別の方法で訂正願を出す必要があります。

できます。過去の申告をまだしていない場合は、できるだけ早く申告することをおすすめします。

まず、ここでの説明を読んでいただき、ご自分はタックスリターンが必要かどうかご判断ください。その上で申告代行をご希望の場合はお申込みください。

タックスリターンの基本料は150ドル、ABNをお持ちの場合は275ドルですが、通常以外の項目・計算、保険料免除、投資などがあると多少の追加料金がかかります。ワーホリで申告できるかどうかのご相談は65ドル、その他、ご相談のみの場合は165ドルからです。節税対策などは内容によって追加の場合もあります。無料の相談は行っていませんので、ご了承ください。

WEB:http://www.taxjp.com.au

住所:Suite 2, Level 2, 88 Pitt Street Sydney NSW 2000

電話番号:(02) 9223 7448

メール:info@taxjp.com.au

営業時間:月~金 10:00 - 17:00 8月から10月は土曜も対応可(時間未定)

お金にまつわるお得な情報発信中:甘利会計事務所ブログ

JAMSスタッフの取材記事:甘利会計士に訊く!タックスリターンやスーパーアニュエーションについて

事務所にお越しいただく際は、旧事務所の隣のビル、Price Lineの横の入口からお入りください。2階でエレベーターを降り、左側の突き当り(Pitt Street側)にあります。新型コロナウイルスのパンデミック以降、事務所にお越しいただく機会が少なくなっていますが、対面によるサービスも続けております。